O que é o ICMS

O ICMS é o imposto sobre a circulação de mercadorias. Além disso, ele incide sobre serviços de transporte interestadual, intermunicipal e de comunicação. Este é um tributo de competência estadual. Isso significa que cada estado e o DF têm autonomia para definir suas próprias regras e alíquotas.

Na prática, o consumidor paga o ICMS embutido no preço de praticamente todos os produtos. Por outro lado, lojistas e prestadores de serviço recolhem o imposto diretamente para a Receita Estadual, de forma regular.

O ICMS compõe o preço final de vendas, transportes e serviços. Adicionalmente, a receita gerada vai para os cofres estaduais, custeando serviços e investimentos.

Com a Reforma Tributária de 2023, entretanto, ficou determinada a extinção gradual do ICMS. Ele será unificado ao ISS para formar o novo Imposto sobre Bens e Serviços (IBS). A transição começa em 2026 e vai até 2032. Nesse período, portanto, as empresas precisarão se preparar para conviver com as duas regras, adaptando seus controles fiscais.

Quando se trata de compras interestaduais, a empresa precisa pagar a diferença de alíquota (DIFAL). Além disso, existem obrigações acessórias ligadas ao ICMS, como a escrituração fiscal.

Sobre o que incide o ICMS

Atualmente, a maioria dos estados brasileiros já pratica alíquotas gerais em torno de 19% a 20%, após os aumentos iniciados em 2023.

O imposto incide sobre:

- Circulação de mercadorias: Incide sobre qualquer operação de compra, venda e deslocamento de produtos físicos.

- Prestação de serviços: É aplicado aos serviços de transporte entre estados e municípios e de comunicação (o que inclui telefonia e energia elétrica).

- Importação: O imposto também é cobrado sobre produtos importados, mesmo que sua finalidade não seja a comercialização.

Sobre o que não incide o ICMS

O ICMS é um tributo com incidência sobre quase todas as transações. No entanto, o governo ainda não tributa alguns produtos e serviços.

Nesse sentido, um bom planejamento financeiro para dar preferência aos produtos não-incidentes pode poupar recursos à empresa.

Segue a relação de produtos e serviços sobre os quais não incide o ICMS:

- Livros, jornais, revistas e demais periódicos, bem como sobre o papel que se utiliza na fabricação destes artefatos;

- Exportação de mercadorias para fora do país;

- Operações com petróleo, seus derivados, energia hidrelétrica e outros combustíveis que sejam realizadas em caráter interestadual;

- Operações com ouro nos casos em que ele é usado como ativo financeiro ou instrumento de câmbio;

- Produtos compreendidos na própria saída (contribuinte) como classificados para tributação de nível municipal;

- Transferência de propriedades comerciais ou industriais, operações de alienação fiduciária do credor em relação ao devedor;

- Operações de arrendamento mercantil, porém sem compreender a venda do bem arrendado e operações de transferência de imóveis para companhias de seguros.

Como calcular o ICMS

Existe uma fórmula para realizar o cálculo do ICMS. Ela é a seguinte:

Preço do produto X Alíquota do estado = Valor do ICMS da mercadoria

Este é o cálculo básico para encontrar o valor do imposto em uma única operação. Contudo, para empresas do Lucro Real ou Presumido, o valor pago considera o abatimento de créditos. Explicaremos como isso funciona na próxima seção.

Dessa forma, é necessário saber qual a alíquota do ICMS no estado para realizar o cálculo. Por exemplo, imagine um produto que custa R$ 200,00. Se a transação ocorre em São Paulo, com alíquota de 18%, você deve multiplicar:

200,00 x 18% = 36

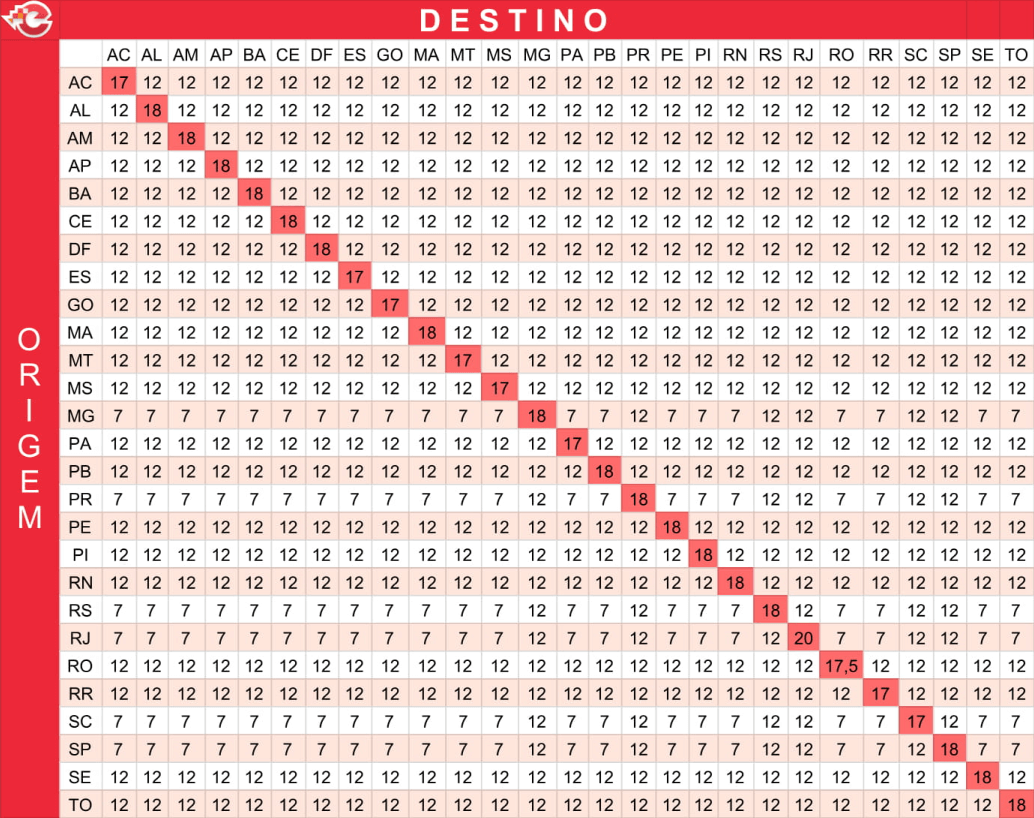

Assim, o valor pago de ICMS nesse produto é de R$ 36,00. Também é necessário saber a alíquota para os outros estados, uma vez que é necessário realizar outro cálculo para essas transações.

Diferença de alíquota entre estados

Nas operações interestaduais, por conta de os estados possuírem diferentes percentuais, o adquirente deve pagar a diferença de alíquota (DIFAL) entre os locais.

Para chegar ao resultado, você precisa de algumas informações. Por exemplo, a alíquota do estado de destino e o valor total da operação.

Imagine uma venda de Santa Catarina (12%) para o Rio Grande do Sul (18%). Nesse caso, a empresa gaúcha compradora deve pagar 6% de DIFAL sobre a transação.

Empresas do Simples Nacional também precisam recolher o DIFAL em certas situações. A obrigação vale quando a compra é para uso, consumo ou ativo imobilizado. O contribuinte não faz esse pagamento no DAS mensal, mas sim em guia separada, conforme a Lei Complementar 190/2022 e decisões do STF.

Como funciona a arrecadação

- Responsabilidade pelo recolhimento: O ICMS é pago pelo consumidor final. Contudo, a empresa vendedora tem a obrigação de recolher o imposto e, em seguida, repassá-lo ao governo.

- Cálculo “por dentro”: O valor do tributo já está embutido no preço final. Dessa forma, o próprio imposto compõe sua base de cálculo para a cobrança.

- Variação de alíquotas: As alíquotas variam conforme o estado e o tipo de produto. Essa variação, por sua vez, gera uma grande complexidade para as empresas.

- Regime de débito e crédito: Empresas que recolhem ICMS podem usar o sistema de débito e crédito. Assim, elas abatem o imposto pago em compras (crédito) do devido nas vendas (débito).

- Substituição Tributária (ICMS-ST): Em certas situações, a cobrança do imposto é realizada de maneira antecipada. A responsabilidade pelo recolhimento de todas as fases da cadeia de circulação (da indústria ao varejo) é transferida para um único contribuinte.

Créditos do ICMS

A empresa que compra mercadorias de outros estados pode usar créditos. Ou seja, o crédito da nota fiscal reduz o valor do ICMS a pagar. Então, imagine que a empresa do exemplo apurou R$ 12.600 de imposto. Se ela tivesse R$ 3.500 de crédito, pagaria apenas R$ 9.100.

Para ter direito ao crédito, a empresa precisa cumprir duas regras. Primeiramente, deve lançar o documento como entrada tributável. Além disso, não pode ser do Simples Nacional, pois o regime não permite créditos.

A empresa precisa lançar o transporte como uma ocorrência fiscal. Se a empresa lançar o transporte apenas como despesa contábil, ela não pode utilizar seu crédito.

E se, mesmo assim, escriturando a operação contabilmente, a empresa utilizar seu crédito, incorrerá em transmissão de EFD com divergências posteriormente.

Assim que a Secretaria da Fazenda identificar a inconsistência, haverá consequências. A empresa terá que refazer a declaração e poderá pagar multa pelo erro.

Importações

O cálculo de ICMS sobre importações é um pouco mais complexo. Seu fato gerador, aliás, é o desembaraço da mercadoria na aduana.

Primeiramente, você deve encontrar a base de cálculo. Ela é o custo total da operação dividido por (1 – alíquota). Dessa forma, teremos o seguinte cálculo:

valor da mercadoria + imposto de importação + PIS sobre a importação + Cofins sobre a importação + taxa do Sistema Integrado de Comércio Exterior (Siscomex) + despesas diversas

1 – (18 ÷ 100) = 1 – 0,18 = 0,82

Base de cálculo:

R$ 25 mil ÷ 0,82 = R$ 30.487,80

Então, pode-se chegar ao ICMS da importação:

R$ 30.487,80 x 18% = R$ 5.487,80.

ICMS sobre operações mistas

Uma operação mista envolve duas coisas ao mesmo tempo. Ou seja, a venda de produtos (ICMS) e a prestação de serviços (ISS).

Isso ocorre, por exemplo, com uma empresa de manutenção predial. Ela vende os materiais e, ao mesmo tempo, cobra pelo serviço da reforma.

Nesse caso, a empresa deve emitir duas notas fiscais diferentes. Uma de serviço (NFS-e) e outra de venda de mercadorias (NF-e).

Então, naturalmente, cada documento vai apenas registrar a atividade pela qual é responsável — seus valores e tributos. Depois, cada uma das notas servirá separadamente para as apurações das siglas.

Escrituração fiscal digital

A Escrituração Fiscal Digital (EFD) é uma obrigação acessória. Nela, as empresas informam suas ocorrências fiscais de ICMS e IPI. A regra vale para os regimes de Lucro Real, Presumido ou Arbitrado.

Dentro disso estão toda as informações das notas fiscais de entrada e saída, e das apurações de ICMS e IPI — inclusive com créditos. Além disso, a declaração já inclui o Bloco K, cuja obrigatoriedade vem sendo implementada em fases para diferentes setores.

Nele, as organizações deverão preencher dados relativos a estoques e produção, incluindo os processos de manufatura e materiais utilizados.

Substituição tributária

A substituição tributária (ST) ocorre quando o recolhimento do imposto é concentrado em apenas um contribuinte da cadeia, para simplificar a fiscalização.

O responsável pelo recolhimento (substituto tributário) é quase sempre o primeiro da cadeia, como a indústria ou o importador. Os demais, como distribuidores e comerciantes finais, são chamados de substituídos.

Se o fato gerador, como a venda final, não acontecer, o contribuinte pode pedir restituição do imposto pago de forma antecipada.

Boa noite,eu me chamo, Nazareno, gostaria de saber se eu tenho que pagar, na minha conta de luz, o imposto, do ICMS, porque eu entendo que eu não tenho que pagar, tenho que pagar mesmo ou não?

Oi, tenho esse mesmo pensamento que você e não concordo com essa cobrança na conta de luz, até porque o ICMS incide na circulação de mercadorias e serviços… infelizmente, moramos no Brasil né