O que é o DIFAL

O diferencial de alíquota (DIFAL) é um instrumento fiscal que visa equalizar a arrecadação do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) entre os estados em operações interestaduais. O DIFAL representa a diferença entre a alíquota de ICMS do estado de destino e a alíquota interestadual do estado de origem.

Cálculo simplificado

O cálculo do DIFAL pode ser realizado através da seguinte fórmula:

DIFAL = Valor da Operação x (Alíquota interna do destino – Alíquota interestadual)

Onde:

- Valor da Operação: Montante total da venda.

- Alíquota interna do destino: A alíquota de ICMS do estado para onde a mercadoria está sendo enviada.

- Alíquota interestadual: A alíquota do estado de origem, que pode ser de 4%, 7% ou 12%.

Exemplo de cálculo

Para ilustrar, vamos supor que uma empresa em São Paulo (origem) venda um produto. O valor é de R$ 1.000,00 para um consumidor final no Paraná (destino).

- Alíquota interestadual (São Paulo para Paraná) = 12%

- Alíquota interna do Paraná = 18%

- Base de Cálculo = R$ 1.000,00

- Cálculo da parcela do ICMS já recolhida no estado de origem (Alíquota interestadual):

ICMS de origem = Base de Cálculo x Alíquota interestadual

ICMS de origem = R$ 1.000,00 x 12% = R$ 120,00 - Cálculo do ICMS aplicando a alíquota interna do estado de destino:

ICMS do destino (alíquota interna) = Base de Cálculo x Alíquota interna do Paraná

ICMS do destino (alíquota interna) = R$ 1.000,00 x 18% = R$ 180,00 - Cálculo do DIFAL:

DIFAL = ICMS do destino (alíquota interna) – ICMS de origem

DIFAL = R$ 180,00 – R$ 120,00 = R$ 60,00

O ICMS (Imposto sobre Circulação de Mercadorias e Serviços) costuma gerar muitas dúvidas em quem precisa trabalhar com ele. Além disso, o texto da lei, por vezes, colabora para gerar mais dúvidas. Principalmente sobre pagamento, distribuição e regras para pessoas físicas e jurídicas.

Como funciona o DIFAL

Numa venda para outra unidade federativa, o ICMS é repartido entre o estado de origem (localização do vendedor) e o estado de destino (localização do comprador). Antes da implementação do DIFAL, toda a arrecadação permanecia no estado de origem, o que favorecia os estados com alíquotas menores.

A cobrança do DIFAL assegura que o estado para onde o produto é remetido receba uma parcela do tributo, promovendo um equilíbrio na competitividade e na distribuição da receita.

O que é o ICMS

O ICMS é o Imposto sobre Circulação de Mercadorias e Serviços. Em outras palavras, ele é um imposto estadual que incide sobre diversas operações comerciais. Sendo assim, o contribuinte só paga o imposto quando comercializa um produto ou presta o serviço.

Justamente por ser um imposto estadual, sua alíquota é responsabilidade de cada estado. Como resultado, cada unidade federativa possui sua própria tarifa, o que, finalmente, gerou a necessidade da criação do DIFAL para equilibrar a arrecadação.

Quem e quando se paga o DIFAL

O pagamento do DIFAL varia conforme a classificação do adquirente:

- Comprador contribuinte do ICMS: Nesta situação, cada empresa recolhe o tributo para seu respectivo estado. O vendedor paga o ICMS para o estado de origem, enquanto o comprador paga o DIFAL para o estado de destino no momento da entrada da mercadoria.

- Comprador não contribuinte do ICMS (consumidor final): A obrigação pelo recolhimento integral do imposto recai sobre o vendedor. A empresa de origem quita o ICMS para seu estado e o DIFAL para o estado do destinatário. Esta norma é aplicada principalmente nas transações de e-commerce.

- Empresas do Simples Nacional: Para vendas destinadas a consumidor final não contribuinte, as empresas optantes pelo Simples calculam o DIFAL com base na diferença entre a alíquota interna do destino e a interestadual. Elas também são responsáveis pelo recolhimento do DIFAL na aquisição de bens de outros estados para uso, consumo ou ativo permanente.

Base de Cálculo do DIFAL

A base de cálculo do DIFAL é o valor da operação de saída da mercadoria ou da prestação de serviço. Normalmente, essa base de cálculo inclui o valor do produto, frete e seguro. Além disso, considera outras despesas e o IPI, quando aplicável na operação.

No que diz respeito à apropriação do crédito, a lei permite que a empresa se aproprie do crédito de ICMS. Para isso, o valor deve ser destacado na nota fiscal e no conhecimento de transporte. O mesmo vale para o diferencial da alíquota do ICMS. Nesse sentido, a empresa deve pagá-lo na entrada de serviço ou produto para o ativo imobilizado.

Além disso, a apropriação do crédito ocorre na razão de 1/48 por mês. Em outras palavras, a empresa pode apropriar o crédito de ICMS na compra de bens. Essa apropriação para o ativo imobilizado, então, ocorre em 48 parcelas mensais.

Atenção, pois alguns estados possuem uma exigência específica. Eles determinam que o ICMS integre a sua própria base de cálculo, alterando o DIFAL. Portanto, é crucial verificar a legislação específica do estado de destino ou consultar um contador.

Aplicação específica para o Simples Nacional

Empresas do Simples Nacional pagam o ICMS de forma unificada. O pagamento é feito pelo DAS, que inclui vários impostos como INSS, ICMS e ISS.

No entanto, para essas empresas, o recolhimento do DIFAL acontece de outra forma. O cálculo para vendas a não contribuintes de ICMS ocorre por fora do Simples Nacional. Ou seja, o DAS não abrange o DIFAL nessas situações. Sendo assim, a empresa do Simples Nacional deve calcular e recolher o DIFAL separadamente, conforme a legislação de cada estado envolvido na operação.

Quando recolher o DIFAL

Via de regra, a empresa realiza o pagamento e o recolhimento do DIFAL antes do envio da mercadoria e da emissão da nota. No entanto, existe também a opção de recolhimento mensal do imposto. Isso é possível se a empresa tem inscrição estadual no destino e faz substituição tributária.

Nessa modalidade, os prazos para o recolhimento mensal variam conforme a legislação estadual. Geralmente, o pagamento ocorre até o dia 9 ou 15 do mês seguinte ao fato gerador. Por isso, é fundamental consultar a Secretaria da Fazenda de cada estado para verificar os prazos específicos.

Emenda Constitucional 87/2015 do DIFAL

Em 16 de abril de 2015, o governo brasileiro criou a Emenda Constitucional 87/2015, que alterou a legislação sobre o ICMS. Como resultado, a mudança impactou empresas que vendem para outros estados, afetando significativamente o comércio eletrônico. Essencialmente, o governo criou a medida para equilibrar a “guerra fiscal” entre os estados e, assim, resolver impasses nas vendas entre unidades federativas.

Para entender a importância dessa emenda, é preciso lembrar que, antes da Emenda 87/2015, a regra de arrecadação era diferente. Por exemplo, numa venda de SP para o PA, o imposto ficava totalmente em São Paulo. Diante desse cenário, a preocupação do governo era equilibrar as transações. Sobretudo nas vendas pela internet, que impactam toda a economia.

Nova divisão de tributos

A Emenda 87/2015 estabeleceu uma nova forma de divisão dos tributos recolhidos. A partir dessa mudança, a legislação passou a distribuir os valores de outra forma. Assim, a alíquota interestadual e o DIFAL foram divididos de maneiras diferentes:

- Primeiramente, quando o consumidor final é contribuinte do ICMS (Pessoa Jurídica): A responsabilidade pelo recolhimento do DIFAL é do comprador (empresa destinatária). Sendo assim, o comprador deve repassar a parte referente ao DIFAL para o seu próprio estado (estado de destino).

- Por outro lado, quando o consumidor final é pessoa física ou não contribuinte do ICMS: a regra muda. Nesses casos, a obrigação de pagar o DIFAL é da empresa vendedora. Nessa situação, a empresa remetente deve gerar o Documento de Arrecadação. A finalidade do documento é recolher e enviar o DIFAL ao estado de destino.

Outras mudanças

A emenda constitucional também mudou a forma de divisão do ICMS. Essa mudança entre os estados de origem e destino ocorreu gradualmente até 2019:

| Ano | Estado de Origem | Estado de Destino |

| 2015 | 80% | 20% |

| 2016 | 60% | 40% |

| 2017 | 40% | 60% |

| 2018 | 20% | 80% |

| a partir de 2019 | – | 100% |

Isso significa que, a partir de 2019, uma nova regra entrou em vigor. O estado de destino passou a receber 100% do DIFAL em vendas para não contribuintes.

Situação Atual do DIFAL após 2019 e Lei Complementar 190/2022

A regra de 100% do DIFAL para o estado de destino para operações com não contribuintes de ICMS se mantém após 2019. Contudo, houve uma atualização importante com a Lei Complementar 190/2022. Ela regulamentou o DIFAL para vendas a não contribuintes, trazendo mais segurança jurídica para as empresas. Portanto, é crucial que as empresas consultem a legislação mais recente e específica de cada estado para garantir a conformidade.

O diferencial de alíquotas e Emenda Constitucional

A mudança da Emenda Constitucional se refere a alguns materiais específicos. De forma geral, ela abrange todo item de uso, consumo ou imobilizado comercializado entre os estados. Aliás, essa regra está fundamentada na Constituição Federal, no artigo 155. Esse artigo estabelece que os contribuintes devem usar a alíquota interestadual nessas operações.

Com base nessa determinação, caberá ao estado de destino a diferença entre a alíquota interna e a alíquota interestadual. Sendo assim, a regra muda se o destinatário for um contribuinte do ICMS. Nesse caso (pessoa jurídica), ele será o responsável pelo recolhimento do DIFAL.

Exemplos de “uso e consumo” e “ativo imobilizado”

- Uso e Consumo: São produtos que a empresa adquire para suas atividades administrativas. Além disso, esses itens não são revendidos ou incorporados a um novo produto. Por exemplo: material de escritório, produtos de limpeza e peças de reposição para máquinas não classificadas como ativo imobilizado.

- Ativo Imobilizado: Refere-se a bens usados nas operações da empresa por mais de um ano, visando benefícios futuros (ex: máquinas, equipamentos, veículos). A empresa pode recuperar o ICMS pago na compra desses itens em 48 parcelas, abatendo o valor de outros débitos. Contudo, esse processo exige um controle contábil rigoroso.

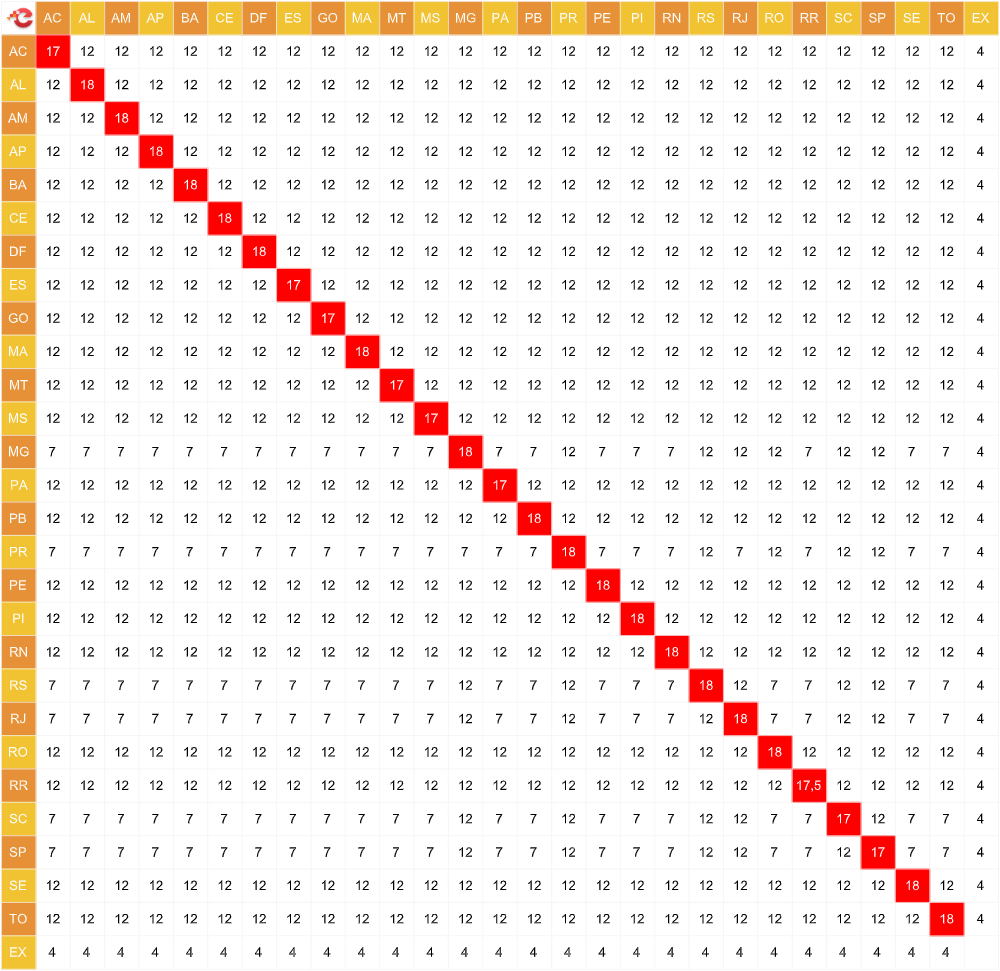

Como consultar a tabela de ICMS?

As Secretarias de Fazenda (SEFAZ) de cada estado disponibilizam as tabelas de alíquotas de ICMS (internas e interestaduais). Sendo assim, o contribuinte pode consultá-las diretamente nos sites oficiais das SEFAZ estaduais ou em portais especializados que compilam essas informações.

Fundo de Combate à Pobreza (FCP)

O governo criou o FCP, o Fundo de Combate à Pobreza. A intenção do fundo é erradicar a pobreza e reduzir desigualdades sociais. Na prática, ele é um valor adicional incluído na nota fiscal, quando o ICMS incide sobre esta.

Os valores do FCP podem variar, geralmente entre 0% e 4%. Essa variação depende dos produtos, do estado e do NCM da mercadoria.

Interação Específica do FCP com o DIFAL

O FCP é um adicional ao ICMS e, consequentemente, incide também sobre as operações que geram DIFAL. Geralmente, a empresa calcula o valor do FCP sobre a base do ICMS. Além disso, ela recolhe esse valor junto com o DIFAL para o estado de destino.

No entanto, é importante verificar a legislação específica de cada estado. Isso porque alguns produtos podem ter alíquotas de FCP diferenciadas ou isentas.

Perguntas frequentes

Como eu gero a guia de recolhimento?

O recolhimento do DIFAL é efetuado por meio da Guia Nacional de Recolhimento de Tributos Estaduais (GNRE). O contribuinte tem a opção de emitir uma guia para cada nota fiscal ou, caso possua inscrição estadual no estado de destino, realizar a apuração mensal e emitir uma única guia.

O processo geralmente envolve os seguintes passos:

- Primeiramente, acessar o Portal GNRE.

- Em seguida, selecionar a opção para gerar a guia (individual ou em lote).

- Uma vez selecionada a opção, é preciso preencher os dados solicitados para emitir a guia. Por exemplo, UF de destino, CNPJs e o código da receita. Também se informa o valor do imposto.

- Após o preenchimento, o contribuinte pode validar e emitir a guia, que pode salvar em PDF.

- Finalmente, com a guia emitida, a empresa pode realizar o pagamento. Isso pode ser feito via código de barras ou via QR Code PIX em qualquer banco.

É importante lembrar que é fundamental consultar o portal da SEFAZ do destino. Afinal, a consulta serve para verificar se existem instruções ou um portal próprio.

E se eu errar o cálculo? Quais são as consequências práticas de pagar um valor menor de DIFAL? Existem multas? Como são calculadas?

Errar o cálculo e pagar um valor menor de DIFAL resulta em pendências fiscais que podem trazer sérias consequências para a empresa. As principais são:

- Multas e Juros: A consequência mais direta do erro são multas e juros. As multas incidem sobre o valor não pago, acrescidas de juros de mora (taxa Selic). O percentual da multa varia conforme a legislação de cada estado. Além disso, o fisco pode aplicar um valor elevado, especialmente em autuações.

- Autuações Fiscais: Os fiscos estaduais cruzam os dados das Notas Fiscais eletrônicas (NF-e) com os recolhimentos de GNRE. A divergência entre o valor devido e o pago pode gerar uma notificação. Posteriormente, isso pode levar a um auto de infração, formalizando a cobrança.

- Retenção de Mercadorias: A falta da GNRE paga pode gerar a retenção de mercadorias. Isso ocorre em postos de fiscalização nas fronteiras entre os estados. Consequentemente, a situação gera atrasos, custos e pode prejudicar o relacionamento com o cliente.

- Restrições para a Empresa: A inadimplência fiscal pode deixar a empresa em situação irregular. Essa situação pode impedir a obtenção de certidões negativas de débito. Além disso, em casos graves, pode levar à exclusão de regimes como o Simples Nacional.

Para esclarecer, as autoridades fiscais calculam as multas com base em um percentual. Esse percentual incide sobre o imposto não pago, conforme a lei de cada estado. com base em um percentual.

Ele incide sobre o valor do imposto não pago, conforme a lei de cada estado. um percentual sobre o valor do imposto que a empresa deixou de pagar, de acordo com a legislação de cada estado.

Meu sistema de gestão (ERP) faz isso automaticamente?

Sim, a maioria dos sistemas de gestão (ERPs) modernos está preparada para automatizar o cálculo do DIFAL. Um bom ERP pode:

- Identificar a Operação: O sistema deve reconhecer automaticamente quando uma venda é interestadual. E também quando ela é para um não contribuinte, exigindo o cálculo do DIFAL.

- Calcular o Imposto: É preciso utilizar as alíquotas interna e interestadual corretas. Assim, o sistema calcula o valor do diferencial e do FCP, quando houver.

- Integrar com a NF-e: Preencher automaticamente os campos correspondentes ao DIFAL no XML e no DANFE da Nota Fiscal eletrônica.

- Gerar a Guia: Muitos sistemas oferecem a função de gerar a guia GNRE. A emissão automática ou em lote agiliza o processo e reduz a chance de erros manuais.

Vale ressaltar que, para que o sistema realize o cálculo do imposto corretamente, há um passo crucial. A empresa deve configurar o ERP com as alíquotas atualizadas dos estados. Por fim, os especialistas recomendam a automação via ERP para garantir a conformidade fiscal e evitar os riscos associados ao cálculo incorreto.a automação via ERP para garantir a conformidade fiscal e evitar os riscos associados ao cálculo incorreto.

Existe alguma outra obrigação acessória?

Sim, além de recolher o imposto, a operação com DIFAL exige mais. É preciso cumprir obrigações acessórias, que são deveres instrumentais para o fisco. As principais são:

- Emissão da Nota Fiscal Eletrônica (NF-e): A nota fiscal deve conter os campos específicos do DIFAL preenchidos. Isso inclui a base de cálculo, alíquotas e o valor do imposto devido ao destino.

- Escrituração Fiscal Digital (EFD ICMS/IPI): A empresa deve declarar as informações sobre as operações com DIFAL. Essa declaração precisa ser feita devidamente nos registros da EFD, o “SPED Fiscal”.

- DeSTDA (Declaração de Substituição Tributária, Diferencial de Alíquota e Antecipação): Empresas do Simples Nacional têm uma obrigação específica. Ela se aplica em vendas interestaduais para consumidores finais não contribuintes do imposto. Elas devem entregar mensalmente a DeSTDA, informando os valores de DIFAL recolhidos.

- GIA-ST (Guia Nacional de Informação e Apuração do ICMS Substituição Tributária): Contribuintes de outros estados podem ter uma tarefa específica. Isso ocorre quando possuem inscrição como substituto tributário no estado de destino da mercadoria. Eles podem precisar declarar o valor do DIFAL por meio desta guia específica.

É importante notar que o não cumprimento dessas obrigações acessórias também pode gerar multas, mesmo que a empresa tenha pago o imposto corretamente.

Tenho um cliente do Simples Nacional que é comerciante de tecidos e compra para revender, nesse caso pelo que lí, não está sujeito ao recolhimento do DIFAL, já que a mercadoria adquirida não se destina a uso/consumo e industrialização; Estou correto em meu entendimento? Grato.

Compro de SC para SP, na nota a firma lançou 4% de ICMS, para um valor de$ 1.108,00 ou seja $ 44,32, somos empresa do Simples. O produto serve para compor um segundo ou terceiro. Pagamos o transporte Minha pergunta: qual o valor que veio recolher do Difal?por favor quem sabe fazer esse cálculo me informe. Obrigado.