Se você é um profissional autônomo que presta serviços, provavelmente já ouviu falar sobre o Recibo de Pagamento Autônomo (RPA), ou até mesmo já o utilizou. Esse é um documento que serve de alternativa para comprovar o pagamento por serviços prestados quando não é possível emitir uma nota fiscal.

Por isso, o RPA é um documento importante para quem trabalha como profissional autônomo e também para empresas que precisam de um prestador de serviços por um espaço curto de tempo.

Veja a seguir mais informações sobre o que é o RPA e como emiti-lo.

- O que é o RPA

- Quais impostos fazem parte do RPA?

- O que é o INSS Patronal?

- Como calcular e recolher os impostos do RPA?

- Qual é a importância do RPA?

- Como funciona o RPA?

- Quando emitir o RPA?

- Quem deve emitir o RPA

- Como fazer um RPA

- Quais as vantagens do RPA

- Como funciona o contrato de trabalho RPA

- Quando o RPA não vale a pena para o contratado?

- Qual a diferença entre o RPA e a Nota Fiscal?

- Perguntas frequentes sobre RPA

O que é o RPA

O RPA (Recibo de Pagamento Autônomo) é um documento utilizado para comprovar serviços prestados por profissionais autônomos.

Portanto, sua utilização acontece apenas em situações esporádicas. A situação mais comum é o pagamento para profissionais prestadores de serviços que não podem emitir nota fiscal.

Ele é uma espécie de contrato, que tem como finalidade formalizar essa transação comercial entre as partes envolvidas.

Além disso, é uma alternativa para empresas que precisam de um profissional para a execução de algum trabalho dentro de um prazo determinado, com duração de alguns dias no máximo, e não podem ou querem fazer uma contratação CLT. Essa é uma das principais características do RPA. Isso significa que para emitir esse recibo não pode haver um vínculo de trabalho entre o prestador do serviço e quem o contrata.

Quais impostos fazem parte do RPA?

Os impostos que compõem o RPA são: INSS, IRRF e ISS. Confira algumas das particularidades da tributação de cada um.

INSS

O primeiro a ser descontado é o imposto do INSS. O autônomo é identificado como contribuinte individual, cuja alíquota é de 11%. A empresa contratante faz o desconto do tributo e o envia ao INSS. O pagamento é feito através da GPS (Guia da Previdência Social), que pode ser emitida na página da Receita Federal.

IRRF

O cálculo do Imposto de Renda Retido na Fonte deve ser feito de acordo com a tabela progressiva.

Para ganhos de até R$ 1.903,98 mensais, o contribuinte fica isento de recolher esse imposto. A partir desse valor, a alíquota varia entre 7,5% até 27,5%. Este último é referente aos ganhos acima de R$ 4.664,68 por mês.

Além disso, é necessário lembrar que o prestador de serviço autônomo precisa informar o valor referente na declaração do ano seguinte.

ISS

O Imposto Sobre Serviço é um tributo que incide sobre prestação de serviços. Além disso, é um imposto sob responsabilidade da esfera municipal, portanto, sua emissão deve ser feita de acordo com as regras de cada prefeitura. Logo, não há uma alíquota geral válida para todo o país. Geralmente esse valor fica entre 2% e 5%, no máximo.

O que é o INSS Patronal?

O INSS Patronal é um tipo de contribuição previdenciária direcionado para a Seguridade Social que também faz parte dos impostos pagos pelas empresas.

Quem paga o INSS do RPA?

A empresa que contratou o serviço é quem faz o cálculo e recolhimento do INSS patronal, em cima do valor do RPA. O valor da alíquota é de 20%. Contudo, se o contratado estiver prestando serviço para uma empresa enquadrada no Simples Nacional, o valor da alíquota cai bastante, chegando basicamente a 11%, mesmo valor da alíquota do contribuinte individual. Isso porque a alíquota do simples sobre a receita bruta mensal da empresa contratante já inclui a Contribuição Patronal Previdenciária (CPP).

Como calcular e recolher os impostos do RPA?

A empresa que contrata os serviços é quem precisa fazer o cálculo dos impostos e também fazer o recolhimento dos mesmos através do pagamento das guias correspondentes.

O Imposto de Renda Retido na Fonte é recolhido através da emissão de uma DARF (Documento de Arrecadação de Receitas Federais), a qual pode ser obtida através do site da Receita Federal.

O recolhimento do imposto do INSS por sua vez é feito por meio da GPS (Guia da Previdência Social), através do site da previdência.

Qual é a importância do RPA?

Segundo dados de uma pesquisa da FGV, o número de profissionais autônomos representa 27% da população do Brasil, isso significa que 3 a cada 10 pessoas trabalham como autônomo no país.

Isso demonstra a relevância do RPA no cenário do país, visto que além de facilitar e incentivar as relações de trabalho, esse documento formaliza esse tipo de vínculo entre prestador de serviço autônomo e empresa.

Quanto à aplicação prática do RPA, em um ambiente empresarial às vezes surgem demandas e urgências que fogem da competência dos funcionários que trabalham ali. Realizar uma reforma nas instalações ou o desenvolvimento de um sistema são exemplos desse tipo de demanda. Quando isso acontece é necessária a terceirização da mão de obra.

O RPA possibilita que seja feita a contratação esporádica de pessoal para a prestação de um serviço em caráter temporário.

Sua emissão é simples e supre a necessidade temporária de mão de obra, sem a necessidade de contratação CLT, economizando tempo e orçamento.

Isso porque o RPA é uma solução flexível tanto para um prestador de serviço autônomo quanto para a empresa que vai contratar, já que é uma forma simplificada de comprovar o pagamento dos serviços e também de recolher os tributos envolvidos.

Resumindo, ele amplia as possibilidades de contratação para a empresa e oferece novas oportunidades para os prestadores de serviço.

Como funciona o RPA?

O RPA funciona como uma garantia da prestação dos serviços e também como um comprovante do recolhimento dos impostos envolvidos.

Além disso, é muito importante saber que, apesar de ser o contratante que faz o preenchimento da RPA e ser ele o responsável pelo recolhimento dos tributos, é o prestador de serviços que vai arcar com o pagamento desses.

Quando emitir o RPA?

A empresa precisa emitir o RPA quando contratar um prestador de serviço que não possua CNPJ e não emita nota fiscal. O recibo vai comprovar a efetiva prestação do serviço e do pagamento efetuado.

Além disso, uma empresa pode emitir o RPA quando precisa de mão de obra urgente, mas por questões de tempo e orçamento não pode contratar um funcionário por meio da CLT e assinar sua carteira.

MEI pode utilizar RPA?

Não, o MEI não pode utilizar o RPA na prestação de um serviço. Isso porque o Microempreendedor Individual possui CNPJ, mesmo sendo uma empresa de uma só pessoa. As empresas só podem emitir o RPA para profissionais que não possuem um CNPJ, e o MEI não entra nessa categoria.

Portanto, um MEI prestador de serviços precisa emitir nota fiscal (NFS-e) para as atividades que ele desenvolve.

Quem deve emitir o RPA

Quem deve emitir o RPA é o profissional autônomo que está prestando serviços para uma empresa.

Quem é o responsável pela emissão do RPA?

A emissão do RPA é feita pelo contratante, ou seja, pela empresa que solicitou o serviço. O contratante também pode ser uma pessoa física pagando outra pessoa física para realizar uma determinada atividade. O RPA não é restrito às empresas.

Como fazer um RPA

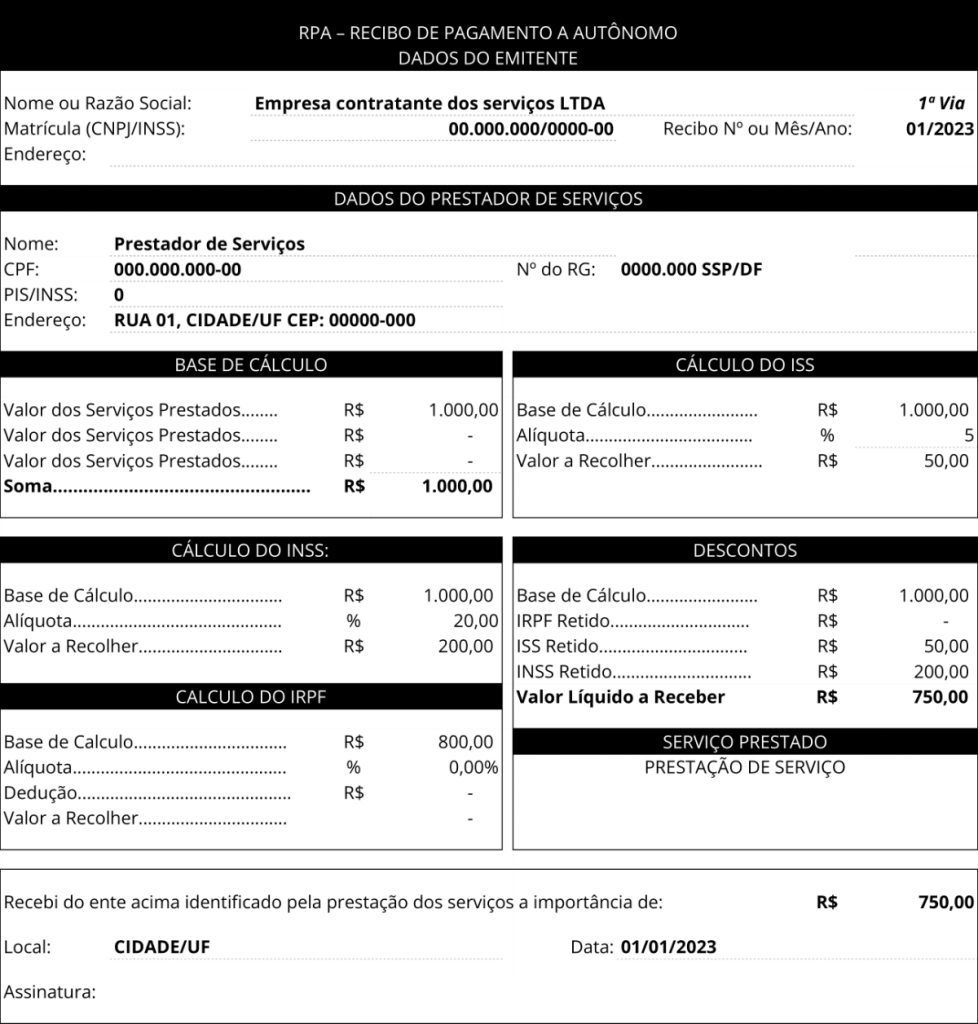

O contratante pode fazer um RPA através de modelo disponibilizado na internet. Isso porque não existe uma exigência de modelo oficial para o recibo, é apenas exigido que o documento contenha os dados corretos sobre o serviço que está sendo prestado.

Como preencher

Esses são os dados que precisam constar no RPA:

- Nome, Razão Social e CNPJ do contratante;

- CPF e NIT (Número de Inscrição do Trabalhador no INSS) do prestador de serviço;

- Valor que será pago, com descrição dos descontos, valor bruto e final após recolhimento de impostos;

- Prazo de execução de serviço. Para que o RPA seja válido e legal, o período de execução do trabalho deve ser curto e já estabelecido no documento para que não caracterize um vínculo empregatício;

- Descontos provenientes dos impostos que serão recolhidos como: INSS, IRRF e ISS;

- Nome da empresa e assinatura da mesma.

A inclusão de todos esses dados deve ser feita pelo contratante, porém em comum acordo com o prestador de serviço. O contratado precisa estar ciente de todas as condições estabelecidas no RPA.

Modelo de RPA eGestor para download

Caso precise emitir um RPA, disponibilizamos o modelo pronto em XLSX ou PDF, basta clicar e baixar.

Quais as vantagens do RPA

Existem vantagens na emissão do RPA tanto para o contratante como para o contratado, como listado a seguir:

Vantagens do RPA para o contratante

- O contratante pode suprir a necessidade de um serviço no momento, sem que a empresa tenha que contratar formalmente alguém para isso;

- O RPA garante menos custos ao empregador, uma vez que ele tem a opção de contratar um profissional freelancer e não CLT;

- A própria formalização do negócio é muito vantajosa porque não deixa brecha para desencontro de informações ou reclamações futuras;

- O contrato estabelecido através da RPA pode ser quebrado em qualquer momento, sem prejuízos tributários para as partes. Obviamente, o prazo estabelecido no RPA deve ser cumprido.

Vantagens do RPA para o contratado

- O profissional não precisar emitir nota fiscal para oferecer algum serviço;

- Flexibilização do trabalho e aumento de renda extra, com legalização de pagamento;

- Garantia dos benefícios previdenciários direcionados aos profissionais autônomos;

- Após cumprir o que está acordado no contrato, o contratado, assim como a empresa, não tem a obrigação de manter a relação de trabalho. Isso porque, se essa relação seguisse, caracterizaria um vínculo empregatício.

Como funciona o contrato de trabalho RPA

A emissão de um RPA pode funcionar como um contrato de trabalho entre o autônomo e a empresa que fez a contratação. Isso porque o RPA é um documento que vai trazer todas informações sobre o serviço a ser prestado, como o prazo e o valor acordado entre as partes.

No entanto, existem algumas particularidades desse tipo de documento que podem não torná-lo viável para o uso da empresa que contrato ou para o prestador do serviço.

Quando o RPA não vale a pena para o contratado?

A emissão de RPA geralmente não é vantajosa para o prestador de serviço quando o ganho mensal desse ultrapassa a faixa de R$ 4.664,68, onde a alíquota de imposto de renda é a máxima possível, 27,5%. Isso porque quanto maior o seu ganho no final do mês, maior será o desconto do imposto de renda, o que pode ser uma desvantagem no final das contas.

Nesse caso, pode ser mais interessante para esse profissional autônomo a formalização através da adesão ao MEI, que oferecem taxas únicas ao empreendedor, além de outras vantagens.

Quando o RPA não vale a pena para o contratante?

Para o contratante de serviços não existe diferença na questão de valores na emissão da RPA da maneira que acontece para o contratado. O único fator para o qual a empresa que contrata o serviço precisa estar atento é que serviços prestados continuamente, ou com algum tipo de vínculo empregatício, não podem utilizar o RPA.

A empresa só pode usar o RPA para serviços esporádicos, portanto no caso de serviços prestados continuamente é necessário estabelecer um contrato de trabalho.

Qual a diferença entre o RPA e a Nota Fiscal?

RPA e NF-e são documentos que comprovam o pagamento por um serviço prestado, mas cada um tem sua própria finalidade e utilização. O RPA é um documento em forma de recibo emitido pela empresa para aquele profissional que não pode emitir nota fiscal, servindo como uma espécie de substituto para ela.

Já a nota fiscal é emitida pelo profissional que possui CNPJ, ou seja, pelo prestador de serviço. É, portanto, um documento que atesta a venda de um produto ou serviço e tem caráter obrigatório, assim como o RPA.

Outra diferença entre ambos é que o RPA pode ser preenchido com base em qualquer modelo disponível na internet, enquanto a nota fiscal precisa de um software emissor de NF-e. Além disso, a nota emitida precisa estar de acordo com a natureza da atividade exercida.

Impostos da RPA

Uma das principais diferenças entre a RPA e a nota fiscal é que a tributação dos documentos é bastante diferente. Na NF-e o cálculo de INSS, IRRF e ISS é feito de maneira automática pelo sistema emissor, e até mesmo o pagamento do INSS e ISS é feito no momento da emissão da nota. Já no RPA é necessário que a empresa que está contratando o serviço faça o cálculo manualmente.

Após isso, a empresa precisa gerar as guias de recolhimento correspondentes a cada tributo.

Perguntas frequentes sobre RPA

Quem trabalha por RPA tem direito a décimo terceiro?

O profissional autônomo, para quem o RPA é emitido, não está coberto pelos direitos da CLT. Portanto, quem trabalha por RPA não tem direito ao décimo terceiro salário.

Quem trabalha por RPA pode receber seguro desemprego?

Para receber o seguro desemprego é proibido que se esteja exercendo atividade remunerada, por isso quem recebeu por meio de uma RPA não pode receber o seguro.

Como emitir um RPA?

O contratante faz o preenchimento do RPA, que então é assinado pelo prestador do serviço. O modelo de RPA pode ser facilmente encontrado na Internet ou em qualquer papelaria.

O RPA gera um vínculo de emprego?

Não, o RPA não gera vínculo empregatício entre o contratante e o contratado. O objetivo desse recibo é justamente comprovar uma prestação de serviço esporádica e temporária entre duas partes.

Tem valor mínimo e máximo para o RPA?

Não existe um valor mínimo exigido para a emissão do RPA, e nem mesmo um valor máximo permitido.

0 comentários