O que é o fluxo de caixa?

O fluxo de caixa é o controle de todos os valores que entram e saem do financeiro da empresa.

Qual o objetivo do fluxo de caixa?

O objetivo do fluxo de caixa é garantir a saúde financeira do negócio, assegurando que a empresa tenha capital para cumprir com suas obrigações.

Como fazer o fluxo de caixa?

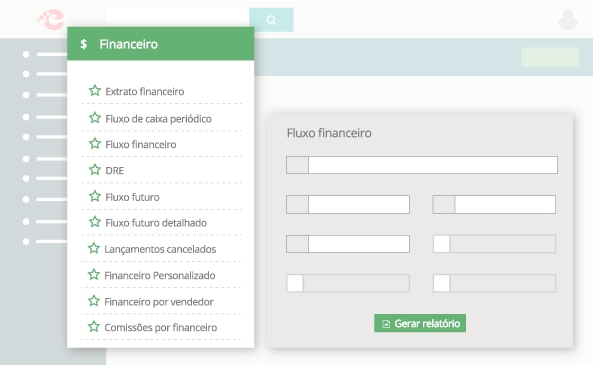

O fluxo de caixa pode ser feito através de um sistema de gestão empresarial, como o eGestor.

O que é fluxo de caixa

O fluxo de caixa é o registro das entradas e saídas de dinheiro da empresa. Ele pode ser medido em um período definido, que pode variar de uma semana até um ano, ou pode ser relativo a períodos promocionais ou campanhas.

Para definir e entender o fluxo de caixa é necessário saber todos os valores financeiros que entram e saem, um processo que deve ser feito constantemente. Ou seja, toda vez que uma venda ou compra é realizada, toda vez que alguma quantidade de dinheiro entra ou sai do caixa da empresa, esse montante deve ser registrado.

O controle de fluxo de caixa pode ser feito em uma planilha ou em um sistema de gestão. Esses recursos mostram como está a situação financeira do negócio, incluindo quanto há disponível e quanto precisa ser pago.

Todos os recebimentos

Os recebimentos são todos os valores que entram no caixa da empresa, podendo esse ser físico ou a conta no banco, por exemplo. Assim, são recebimentos:

- Vendas, a vista e a prazo

- Recebimento de duplicata

- Empréstimos

- Financiamento

Todos os pagamentos

Os recebimentos são todos os valores que saem do caixa, de novo, podendo ser o caixa físico ou a conta bancária. Assim, eles podem ser:

- Compras de produtos ou matérias-prima, a vista e a prazo

- Pagamento de despesas

- Pagamento de impostos

Como fazer o Fluxo de Caixa

Agora que você já sabe o que é o fluxo de caixa, chegou a hora de fazer o da sua empresa. Não sabe como? A gente ensina passo a passo!

Especifique as entradas e saídas da empresa

Os principais elementos utilizados no fluxo de caixa são as entradas e saídas, ou seja, as receitas e as despesas. Com elas, é possível fazer a análise de fluxo de caixa completa. Um exemplo de fluxo é:

| Saldo anterior | Receitas | Despesas | Saldo atual | Resultado do mês |

| R$ 100,00 | R$ 200,00 | R$ 190,00 | R$ 110,00 | R$ 110,00 |

Entradas

As entradas são representadas por todos os recebimentos das empresas. Geralmente são os realizados por vendas de mercadorias ou serviços prestados, mas, outros valores também podem representar ingressos e devem ser registrados como tal.

A primeira e melhor delas, é claro, são as receitas. Ou seja, registro de absolutamente todo o dinheiro que entrou no caixa da empresa.

É importante anotar em seu sistema a origem de cada valor, a forma de pagamento e a data do recebimento.

Alguns exemplos de entradas que interferem no fluxo de caixa:

- recebimento de venda;

- recebimento de duplicatas;

- financiamentos ou empréstimos;

- capital de novos sócios ou acionistas.

| Data | Conta | Valor | Forma de pagamento | Status |

| 03/04 | Venda | R$ 300,00 | Dinheiro | Pago |

| 04/04 | Venda | R$ 64,00 | Cartão | Em aberto |

| 10/04 | Venda | R$ 115,00 | Dinheiro | Pago |

Saídas

As saídas são valores pagos pelas empresas, também são conhecidas como desembolsos. Assim, elas normalmente estão relacionadas com o pagamento de contas do dia a dia, como salário dos funcionários, fornecedores e contas diversas.

Nelas estão contidos todos os gastos e custos do funcionamento da empresa, desde as contas fixas até as variáveis. Também, vale ressaltar que aqui nada pode passar batido.

Geralmente as contas fixas são aquelas como aluguel, telefone, água, luz, folha de pagamento. Mesmo que sofram uma pequena variação de acordo com o mês, os valores são sempre aproximados e devem compor esta parte da planilha. Eles são valores fixos justamente porque são responsabilidades das quais a empresa não pode se ver livre.

Quanto aos custos variáveis, como o próprio nome sugere, eles variam de mês para mês e podem ser mais emergenciais ou momentâneos. Por exemplo, como a contratação de um serviço ou algum tipo de conserto.

Assim como nas receitas, é preciso considerar os parcelamentos feitos, projetando cada valor para a sua respectiva data de pagamento para maior controle.

E é importante destacar que este preenchimento, quanto mais correto e certeiro for, mais diretamente contribuirá com o planejamento geral da empresa. Assim é possível desenvolver novas estratégias, inclusive, quando for necessário para aumentar os lucros mensais do negócio.

Alguns exemplos de saídas que interferem no fluxo de caixa:

- compras (fornecedores)

- despesas

- impostos

- juros

- dividendos.

| Data | Conta | Valor | Forma de pagamento | Status |

| 06/04 | Fornecedor | R$ 235,00 | Dinheiro | Pago |

| 08/04 | Internet | R$ 102,58 | Dinheiro | Pago |

| 22/04 | Frete | R$ 78 | Cartão | Pago |

Regimes de análise

Quando se inicia o controle de fluxo de caixa, surge a dúvida: “insiro as entradas e saídas quando elas acontecem ou a data que elas irão acontecer?”.

A resposta não é simples: depende.

Existem dois tipos de regime para facilitar esse processo: o regime de caixa e o regime de competência. É de extrema importância que o processo a ser usado seja definido no início do controle.

Regime de caixa

O regime de caixa do fluxo de caixa é quando o valor só é contabilizado ou descontado quando ele efetivamente entra ou sai. Dessa forma, os dados são ainda mais precisos.

Com o regime de caixa, se uma compra de R$ 100,00 foi feita à vista, o valor será contabilizado no caixa, por exemplo. Já, quando uma compra for parcelada em 5 vezes, por exemplo, os R$ 20,00 referentes a cada parcela serão inseridos apenas quando eles forem pagos.

Regime de competência

O regime de competência do fluxo de caixa é o oposto do regime de caixa. São inseridos no controle de fluxo de caixa os valores na hora da venda, sendo lançado como receita ou entrada de caixa.

Dessa forma, se uma compra for parcelada, o valor total será tido como saída. Assim, as parcelas pagas futuramente, serão lançadas como contas a pagar, no passivo circulante. E, as parcelas nas quais o vencimento se dá no próximo exercício irão ser lançadas no passivo não circulante.

⚠️ Esse é o regime obrigatório para todas as empresas, para apuração de obrigações trabalhistas, previdenciárias e tributárias. Quem o define como obrigatório é o Artigo 225 do Decreto nº 3.048 e a CLT.

Onde fazer o controle de fluxo de caixa

Para facilitar na hora de realizar o controle de fluxo de caixa, existem algumas ferramentas: a planilha de fluxo de caixa e o sistema de fluxo de caixa.

📒 Caderno

- Não gera relatórios

- Ordenação ou filtros de dados importantes inexistente

- Sem dados importantes da empresa

- Tempo de anotação de vendas maior que o ideal

📉 Planilha

- Apenas um usuário pode preencher as informações a cada vez

- Não tem integração

- Relatórios muito limitados

- Tempo perdido utilizando ferramentas como excel

- Não tem suporte

eGestor

- Integração com outros setores, como de vendas, compras, financeiro, estoque e notas fiscais

- Mais facilidade

- Permissões por usuário

- 50 tipos de relatórios

- Tudo simples e rápido

Planilha de fluxo de caixa

Um meio fácil de fazer esse controle é através de uma planilha de fluxo de caixa. Elas são uma maneira mais fácil pois já possuem todos os cálculos configurados. Assim, basta baixar a planilha de fluxo de caixa e inserir os valores da sua empresa.

Por isso, o eGestor criou a planilha de fluxo de caixa. Nela você pode inserir os dados previstos e os dados reais. Também, é possível dividir os valores no primeiro e no segundo semestre do ano.

Sistema de controle de fluxo de caixa

Ao contrário da planilha, o sistema de fluxo de caixa é a forma automatizada de fazer esse controle. Uma vez que ele integra todos os dados de todos os setores, ele consegue fazer uma administração melhor da empresa.

Ainda, ele faz com que não se perca tanto tempo na hora de cadastrar as informações. Isso porque, integrando os setores, ele evita que seja feito um retrabalho, cadastrando as informações mais de uma vez, em mais de uma planilha.

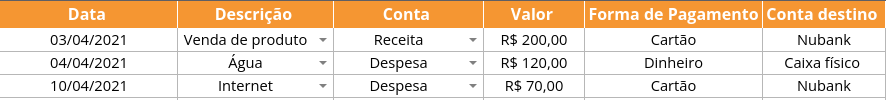

Exemplo de fluxo de caixa

O fluxo de caixa é o registro de entradas e saídas, por isso, para fazê-lo é necessário ter os dados e valores da transação. Por exemplo, uma empresa recebeu como receita R$ 200,00 pela venda de um produto, e o pagamento foi feito através de cartão. Então essa venda deve estar registrada.

Em seguida, foi realizado o pagamento de uma despesa, uma conta de água, no valor de R$ 120,00 retirado do caixa físico. Isso também deve constar no controle.

Outras despesas também devem ser incluídas, como por exemplo, o pagamento da conta de internet, no valor de R$ 70,00, feita através do cartão.

Assim, esse é o exemplo de controle de fluxo de caixa:

Tipos de fluxo de caixa

É importante ressaltar que existem diferentes tipos de fluxo de caixa que podem ser analisados em sua empresa.

Fluxo de caixa projetado

O fluxo de caixa projetado tem como objetivo tentar prever e prevenir os riscos para uma empresa. Dessa forma, a companhia consegue estimar se necessitará de um empréstimo bancário, por exemplo.

O inverso também acontece: se o prognóstico for positivo, será viável investir em novas operações com mais segurança e tranquilidade. Assim, ele fornece uma visão aprofundada da movimentação de todas as entradas e saídas de recursos e também, pode apontar soluções para curto, médio e longo prazos.

Na primeira situação, essa conta serve para estimar o quanto existe de dinheiro sobrando ou faltando no caixa. Para o prazo maior, entretanto, as opções do que fazer com o fluxo de caixa projetado são mais vastas.

Abaixo, listamos algumas das aplicações para esse método.

Objetivos de longo prazo do Fluxo de Caixa Projetado

- planejar as atividades do caixa;

- controle financeiro;

- administrar o capital de giro;

- avaliar a liquidez de uma organização.

Fluxo de caixa descontado

O fluxo de caixa descontado é utilizado para medir o valor de uma empresa. Ou seja, o tipo descontado se utiliza de dados como projeções e descontos para chegar a esse valor.

Fluxo de caixa operacional

O fluxo de caixa operacional contabiliza o que a empresa ganhou e gastou levando em consideração os juros, os impostos e a desvalorização da companhia.

Cálculo do fluxo de caixa operacional

A contagem do fluxo de caixa operacional segue esta fórmula:

- FCO = LAJIR (Lucro Antes de Juros e Impostos de Renda) + Desvalorização – Impostos LAJIR.

Então, vamos para um exemplo prático.

Imagine que sua empresa chegou a um LAJIR de R$ 50 mil, apresentou desvalorização de R$ 15 mil e recolheu impostos no valor de R$ 20 mil. A conta ficará assim:

50.000 + 15.000 – 20.000 = 45.000

Assim, nesse contexto, seu empreendimento teria gerado um fluxo de caixa operacional da ordem de R$ 45 mil.

Fluxo de caixa livre

O fluxo de caixa livre é a quantia livre de despesas disponível em determinado momento, levando em consideração os investimentos e as necessidades de capital de giro.

Assim, esse cálculo mostra o total do dinheiro desimpedido, separando desse montante os valores necessários para manter e expandir a sua base de ativos. Na prática, essa modalidade é usada para definir os repasses a acionistas e fornecedores.

Mas, outra função importante do fluxo de caixa livre é que ele dará mais segurança nas escolhas da empresa quando ela fizer novos negócios. Afinal, sabe-se que há o suficiente para conservar e até para ampliar as atividades da companhia.

O fluxo de caixa livre, portanto, tem de ser positivo. A comparação com períodos anteriores é importante para achar causas de possíveis resultados negativos.

Dessa forma, o gestor percebe se ocorreu comportamento sazonal relevante. Por exemplo: uma fábrica vende ventiladores e registra uma queda nas vendas em julho, época de frio. Esse motivo provavelmente explicaria o mau desempenho.

Essa análise financeira permite aos administradores equilibrar melhor a balança entre a busca por novas oportunidades e uma situação segura. Afinal, não manter os pés no chão é um dos principais equívocos cometidos no cálculo do fluxo de caixa.

Isso porque nem sempre as expectativas são alcançadas da maneira como foram planejadas.

Demonstrativo do fluxo de caixa livre

- (=) receitas líquidas

- (-) custos de vendas

- (-) despesas operacionais

- (=) EBIT (da sigla em inglês “Earnings Before Interest and Taxes”, ou “Lucro antes de Juros e Imposto de Renda – LAJIR).

- (+) depreciação e outros ajustes de despesas

- (=) EBITDA (da sigla em inglês “Earnings Before Interest, Taxes, Depreciation and Amortization” ou “Lucro antes de juros, impostos, depreciação e amortização – LAJID)

- (-) impostos em relação ao lucro

- (=) montante gerado com as vendas

- (-) investimentos (permanentes e circulantes)

- (=) Fluxo de Caixa Livre

Fluxo de caixa para investimentos

O fluxo de caixa para investimentos é o valor que sobra depois de descontados os passivos da empresa. Assim, com o resultado dessa diminuição, é possível avaliar futuros investimentos da empresa, se é possível e viável realizá-los.

A importância do fluxo de caixa

A falta de gestão financeira de empresas prejudica demais a sua operação em curto ou médio prazo. Um problema como atraso em pagamentos de credores pode afetar a manutenção do negócio. E, devido a esta razão, pode fazer com que não se tenha dinheiro suficiente para que suas necessidades imediatas sejam realizadas.

Mas é importante salientar que, para ser rentável, uma empresa não precisa necessariamente ter bastante liquidez. Por isto, saber fazer uma gestão apropriada pode fazer a diferença e acabar compensando uma eventual limitação financeira.

Para o fluxo de caixa dar certo é preciso ter bastante atenção, são essenciais para esse controle fazer anotações que correspondam à realidade. É essencial não esquecer de passar os valores para a planilha ou para um sistema ainda mais tecnológico. Esses são os mínimos cuidados requeridos para um eficaz controle financeiro.

De preferência, este fluxo deve ser atualizado diariamente para evitar posteriores erros. Entretanto, aceita-se também que este controle seja semanal, desde que nada passe batido durante a transferência dos dados.

Esta documentação das movimentações da empresa pode evitar a perda de dados importantes que, eventualmente, podem se perder com o excesso de informação. Além disso, também pode ser percebido algum problema, como a falta de dinheiro em caixa, antes de causar um efeito mais nocivo.

Benefícios de controlar seu fluxo de caixa

O fluxo de caixa permite que você saiba de onde veio cada centavo acumulado na conta. Isso acontece enquanto garante que você se mantenha de olhos abertos para saber para onde ele está indo.

Ele é uma ferramenta decisiva para aqueles que querem empreender e crescer. Inicialmente, ele ajuda na gestão financeira de empresas.

Por exemplo, com o fluxo de caixa é possível evitar o pagamento desnecessário de multas e juros por atrasos em títulos, já que melhora a organização financeira da empresa.

No caso dos títulos a receber, o fluxo de caixa auxilia na objetividade da cobrança. Isso acontece porque quando um cliente atrasa um pagamento fica mais fácil a identificação. E, assim, o processo de cobrança é mais rápido podendo diminuir a inadimplência em sua empresa.

Outra possibilidade é a projeção do fluxo de caixa. Dessa forma, com o uso do fluxo de caixa projetado é possível saber antecipadamente se a empresa terá capital para o futuro.

Caso seja verificado que a organização passará por dificuldades, o gestor poderá buscar capital com melhores prazos, condições e taxas. Assim, se a empresa tem necessidade de expansão ou outro tipo de investimento, ela poderá fazer um planejamento financeiro empresarial de longo prazo.

Com o uso do fluxo de caixa, sua empresa poderá criar uma reserva e utilizar recursos para alcançar seus objetivos.

Qual a diferença do método indireto e direto?

Método Direto

O fluxo de caixa direto evidencia os ganhos e as despesas relacionados às atividades operacionais da companhia. Para produzir a Demonstração do Fluxo de Caixa (DFC) pelo método direto, quem administra o controle financeiro precisa classificar os recebimentos e pagamentos das operações de acordo com a sua natureza. Por exemplo:

- gastos com insumos;

- com locação de equipamentos;

- valores recebidos de clientes;

- despesas com transporte;

- outros.

Mesmo sendo uma conta mais complicada, ela tem como benefício a classificação de entradas e saídas por critérios técnicos. Assim, essas não são fiscais e categorizam o movimento financeiro por tipo de tarefa realizada.

Demonstração do Fluxo de Caixa (Método Direto)

1. Entrada de recursos

- recebimentos de clientes;

- pagamentos a fornecedores;

- despesas administrativas e comerciais;

- despesas financeiras;

- impostos;

- mão de obra direta;

- (=) entrada de recursos advindos das operações;

- recebimentos por vendas do imobilizado;

- (=) Total de entrada dos recursos.

2. Saída de recursos

- aquisição de bens do imobilizado;

- pagamentos de empréstimos bancários;

- (=) total das saídas de recursos;

- variação líquida de disponibilidades;

- (+) saldo inicial;

- (=) saldo final de disponibilidade.

A demonstração pelo procedimento direto permite analisar a solvência de uma organização — isto é, a capacidade de honrar seus compromissos financeiros. No método direto, é revelada a movimentação do dinheiro, sua origem e seu destino.

Método Indireto

O fluxo de caixa indireto tem como base a análise dos lucros e do prejuízo do Demonstrativo de Resultados do Exercício (DRE), que deve ser corrigido por fatores como a depreciação e a amortização, sem contar as oscilações das contas patrimoniais.

Assim, por ser fundamentado na DRE, em vez de ter como base o fluxo de caixa em si, é que esse modelo recebe a nomeação de “indireto”. Um dos benefícios desse padrão de fluxo é o custo baixo para calculá-lo. Dessa forma a organização precisa apenas consultar seus próprios balanços patrimoniais do intervalo em questão. Ele exige dados extras, mas estes são facilmente encontrados no setor de contabilidade de qualquer empresa.

Entretanto, uma das desvantagens é que o fluxo de caixa indireto pode sofrer alguns desvios se houver mudanças na lei ou até mesmo nos métodos contábeis. Outra questão importante é que esse modelo requer um conhecimento mais profundo sobre contabilidade.

Demonstração do Fluxo de Caixa (Método Indireto)

1. Origem

- lucro líquido do exercício;

- (+) depreciações;

- (+) aumento em imposto de renda a pagar;

- (+) acréscimo em fornecedores;

- (-) aumento da cartela de clientes;

- (=) caixa gerado pelas operações;

- venda do imobilizado;

- (=) total dos ingressos de disponibilidade.

2. Aplicações

- pagamento de empréstimos bancários;

- aquisição de imobilizado;

- (=) total das aplicações de disponibilidades;

- variação líquida das disponibilidades;

- (+) saldo inicial;

- (=) saldo final das disponibilidades.

Dicas para controlar seu fluxo de caixa

Existem algumas maneiras que podem aprimorar a maneira com que você faz seu fluxo de caixa, conheça elas:

Separe gastos pessoais dos gastos da empresa

É válido ressaltar que o dinheiro do caixa da empresa não está disponível para uso do empresário. Por ter despesas e custos próprios para cobrir, é essencial esta separação para que nenhuma das partes seja prejudicada.

Sempre que algum tipo de retirada for feita, é imprescindível destacar no fluxo de caixa da empresa o valor e a data, citando se o dinheiro faz parte do pró-labore do proprietário ou se é algum tipo de saque extra, por exemplo.

Mas o recomendável é que não existam saques pessoais diretamente do caixa da empresa.

Manter este controle determinará o sucesso ou o fracasso de qualquer tipo de negócio. Por isso, misturar as contas pessoais com as contas da empresa é um erro básico que muitos empreendedores cometem, principalmente os mais iniciantes no mundo empresarial, por isso é preciso ter atenção.

Atualize constantemente seu fluxo de caixa

O funcionamento do fluxo depende da sua atualização constante, assim, qualquer valor que seja retirado ou acrescido deve ser registrado.

Assim, a análise das contas da empresa é feita de forma precisa e nenhum valor é desperdiçado.

Ajuste o planejamento financeiro

Quando se abre uma empresa, é necessário ter um planejamento financeiro empresarial. Ou seja, ter uma programação do valor que será investido e que será utilizado ao longo do tempo. Acontece que conforme a sua empresa funciona, esse planejamento pode mudar.

Se as vendas aumentam ou diminuem, os dados citados nesse planejamento financeiro empresarial devem ser repensados e recalculados. Por isso o fluxo de caixa é tão importante. Com ele, você pode analisar esses valores e entender qual caminho sua empresa está trilhando.

Atenção com as compras e vendas parceladas

Como explicado na diferença de regimes, as vendas parceladas são um assunto confuso. Se você utiliza o regime de competência, é importante entender que o valor não necessariamente se encontra em caixa, por exemplo.

Também, esteja atento a valores que podem ser inseridos errados. Afinal, algumas parcelas podem ter o acréscimo de juros se não pagas antes do vencimento. Esse valor pode trazer uma grande dor de cabeça ao cruzar os dados no final do exercício.

Considere a tecnologia

Existem diversas maneiras de realizar o controle de fluxo de caixa. Ele pode ser feito através de um caderninho onde são anotadas todas as vendas e compras, pode ser feito em uma planilha de controle de fluxo de caixa, por exemplo.

Mas, existe uma tecnologia aliada a empresários que fazem esse controle: um sistema de controle de fluxo de caixa.

Ao utilizar um sistema de gestão para fazer o seu controle de fluxo de caixa, todos os seus dados se tornam automatizados. Além disso, ele é totalmente integrado com os outros setores da sua empresa, como estoque, por exemplo.

E a melhor maneira de fazer isso é com o eGestor. Com todos os seus dados dispostos de maneira eficiente, facilita a análise do seu dinheiro, evitando assim a perda e otimizando as movimentações financeiras.

Problemas que o fluxo de caixa evita

Existem diversos problemas que podem ser resolvidos com um fluxo de caixa bem feito. Confira alguns deles:

Para onde vai o dinheiro da empresa

Com o fluxo de caixa sempre atualizado fica muito mais fácil acompanhar seu financeiro. Assim, você sabe para onde seu dinheiro vai e quanto vai. Dessa forma, é possível encontrar erros e corrigi-los de forma mais precisa.

Pagamentos sem atraso

A maioria das contas que devemos pagar adiciona juros caso seja paga após o vencimento. Mas, com os dados que o fluxo de caixa proporciona, nenhuma conta ficará para trás e você não irá perder dinheiro pagando juros de contas que teriam sido pagas antes do vencimento.

Não saber o ritmo de crescimento

O fluxo de caixa dispõe de diversas informações sobre a empresa, como quais valores o aumentam e quais os diminuem, por exemplo. A partir disso, se sabe quando e como as vendas aumentaram. Isso significa que há possibilidade de planejar o futuro da empresa com uma maior certeza.

Sem exatidão nas análises

Se a sua empresa não mantém o controle do fluxo de caixa de forma precisa, não é possível saber para onde vai o dinheiro da sua empresa. Dessa forma, se perde dinheiro sem nem saber onde. Com essa ferramenta, a análise tem uma base e pode servir de ajuda em questões de orçamento, por exemplo.

Dúvidas frequentes

O que é fluxo de caixa?

O fluxo de caixa é uma ferramenta que ajuda na saúde e no controle financeiro do negócio. Ele é o registro de todas as informações de venda, de entrada e saída.

Quais os tipos de fluxo de caixa?

Os principais tipos de fluxo de caixa são:

- Projetado

- Operacional

- Livre

- Para investimentos

Como fazer o fluxo de caixa?

O primeiro passo para fazer o fluxo de caixa é especificar o que são as entradas e saídas da empresa. Em seguida, identificar o saldo da empresa e começar a registrar todas as transações que envolvem valores financeiros.

Qual a importância do fluxo de caixa?

O fluxo de caixa é uma importante ferramenta do controle financeiro. Ele traz uma análise mais ampla da situação financeira, avaliando investimentos e permite que se planeje os próximos passos.

O que devo registrar no fluxo de caixa?

Os principais itens a serem registrados no fluxo de caixa são:

- Pagamentos (compras a vista e a prazo, pagamentos de despesas e duplicatas e todos os outros pagamentos realizados)

- Recebimentos (vendas à vista em dinheiro e em cartões, à prazo em cartões, cheques ou boletos e todos os outros recebimentos da empresa)

- Previstos.

Qual o período ideal para fazer a análise?

Depende. Se o seu negócio realizar muitas vendas diariamente, ele deve ser controlado diariamente. Mas, se houver poucas vendas diárias e mais vendas semanais, o controle pode ser feito de forma semanal. O mesmo acontece com o controle mensal. é preciso entender a maneira como o negócio funciona e qual a melhor maneira desse controle ser feito.

Porque é importante manter um fluxo de caixa atualizado?

Porque ele é o seu dinheiro. Como o registro do fluxo de caixa são todos os pagamentos e recebimentos, é ele que controla o seu dinheiro, de onde ele vem e para onde vai. Dessa forma, se não houver controle, não é possível saber, em valores, quanto se deve receber e quanto se deve pagar.

![DRE [Demonstração do Resultado do Exercício]: Guia completo](https://blog.egestor.com.br/wp-content/uploads/166-1.png)

Parabéns pelo material, bastante didático.

Material excelente, parabéns, porém a planilha não está funcionando, a lista suspensa dos campos “descrição” não estão operantes, seria de grande valia se pudesse compartilhá-la com a correção.

Olá, Davi! Tudo bem?

Testamos a planilha aqui e ela está funcionando corretamente.

Por qual plataforma você esta utilizando?

Recomendamos sempre utilizar no Google Planilhas, uma vez que versões desatualizadas de softwares de leitura podem corromper algumas fórmulas da planilha.

Olá, Gostei da planilha, mas não entendi onde devo incluir os gastos com matéria prima para confecção do produto.

Olá, Percilia! Você pode incluir os gastos com matéria prima em outras despesas.