As tomadas de decisões em uma empresa impactam diretamente as finanças. Portanto, empresas que buscam se manter fortes no mercado devem prestar atenção às finanças corporativas.

Confira o conceito de finanças corporativas e como aplicar no seu empreendimento.

- O que são finanças corporativas

- Qual o objetivo das finanças corporativas?

- Como planejar as finanças corporativas?

- Quais os principais indicadores das finanças corporativas

- Quais as 3 principais decisões em finanças corporativas?

- Qual é a importância das finanças corporativas?

- Vantagens de organizar as finanças corporativas

- Invista em soluções financeiras para sua empresa

- Quem trabalha com finanças corporativas?

- Dicas para organizar as finanças corporativas

O que são finanças corporativas

As finanças corporativas são os valores financeiros do negócio e como a empresa os controla e organiza. Elas são responsáveis pela tomada de decisão estratégica a respeito dos negócios. Ou seja, referem-se a tudo que envolve o capital da empresa, desde grandes investimentos até as contas a serem pagas.

Qual o objetivo das finanças corporativas?

O principal objetivo das finanças corporativas é maximizar o valor de mercado da empresa. E fazer isso é um grande desafio, pois é necessário montar estratégias baseadas nos resultados financeiros da empresa viabilizando maior retorno sem grandes riscos.

Como planejar as finanças corporativas?

Para planejar as finanças corporativas é necessário realizar análises nos resultados dos relatórios financeiros e a partir de então começar a planejar de acordo com as informações apresentadas. Após análise é possível traçar como será feito o planejamento e qual estratégia utilizar.

Planejamento estratégico

Como as finanças corporativas tem ligação direta com o capital da empresa, é muito importante ter um planejamento estratégico de curto, médio e longo prazo assertivo.

Assim, algumas etapas importantes do planejamento estratégico são:

- Diagnóstico do negócio

- Análise de metas e indicadores

- Criação de projeto e plano de ação

- Acompanhamento e análise

Análise de rentabilidade

Você saberia dizer quais são os fatores que definem os preços dos seus produtos ou serviços? Bom, para ter essas informações você precisa saber qual é a viabilidade econômica da sua empresa, ou seja, você precisa fazer uma análise de rentabilidade.

Através da análise de rentabilidade, pode-se mensurar o retorno do capital investido. Podendo assim, saber em que situação financeira a empresa se encontra.

Veja os passos necessários para a análise de rentabilidade:

- Projeção de vendas

- Projeção de custos

- Projeção de fluxo de caixa

Além disso, depois destes processos os indicadores vão definir números mais proveitosos sobre preços e rentabilidade dos produtos ou serviços oferecidos.

Gestão de ativos e passivos

Ativos são os bens e direitos da empresa, por exemplo, o caixa, o estoque e todos os valores a receber. São esses valores que podem ser investidos para gerar o fluxo de caixa da empresa.

Por outro lado, os passivos são as obrigações da empresa, ou seja, suas dívidas.

É a administração desses ativos e passivos que irá auxiliar nas tomadas de decisões do empreendedor, prevendo assim riscos e possibilitando o sucesso.

Quais os principais indicadores das finanças corporativas

Indicadores financeiros são métricas calculadas por meio de dados dos demonstrativos financeiros, que são utilizadas para avaliar o desempenho da empresa. Portanto, seu principal objetivo é fornecer informações que auxiliem na análise de performance organizacional para tomada de decisões. Os principais indicadores financeiros utilizado em finanças corporativas são:

Faturamento

O faturamento é o volume total de capital que a empresa fatura a partir das vendas em um período estabelecido. Além disso, ele divide-se em bruto ou líquido.

Faturamento bruto é toda quantia recebida. Para fazer o cálculo do faturamento bruto deve-se usar o preço de venda multiplicado pelo total de produtos no período.

Enquanto isso, o faturamento líquido é o total que sobra após abater os impostos. Ou seja, este indicador ajuda a ter uma visão de como está o desempenho financeiro da empresa.

Recebimento

Recebimentos ou contas a receber, são o acompanhamento de todas as receitas que a empresa tem a receber dos clientes. Eles podem vir de pagamentos parcelados ou vencimentos futuros.

Através deste indicador é possível analisar se há clientes inadimplentes, e com isso, organizar a melhor estratégia para efetuar a cobrança.

Endividamento

O endividamento trata-se das dívidas que o empreendimento fez para custear as atividades ou algum tipo de investimento na infraestrutura da empresa. Bem como compras que a empresa fez de modo parcelado.

Este indicador ajuda a manter as contas sob controle. Pois o cálculo é bem simples, e é feito da seguinte forma:

Endividamento = Passivo circulante / (Passivo circulante + Exigível de Longo Prazo)

A soma total do capital de terceiros é dividida pelos ativos em posse da empresa. Ou seja, através deste resultado é possível saber o índice de endividamento.

Ticket médio

Ticket médio se refere ao valor médio das vendas realizadas. Ele é calculado através da divisão do valor do faturamento total de um período, geralmente mensal, pelo valor da quantidade de vendas.

Ticket = Faturamento total / Quantidade de vendas

Este indicador é muito importante em finanças corporativas, porque mostra o quanto a empresa vende e quais são os impactos que ela sofre com os custos de produção.

Ponto de equilíbrio

O Break Even Point, mais conhecido como “Ponto de Equilíbrio”, acontece quando o total de despesas (fixas e variáveis) e o total de receitas analisadas durante um período estabelecido, se igualam.

Ponto de equilíbrio = ( Despesas fixas + Custos fixos – Gastos não desembolsáveis) / Margem de contribuição

Ou seja, neste período a empresa não teve lucro e nem prejuízo.

Além disso, é através deste indicador que é possível calcular o faturamento mínimo mensal, necessário para a empresa pagar seus custos. Assim, se pode definir se há necessidade de um capital de giro maior e quais as possibilidades de investimentos.

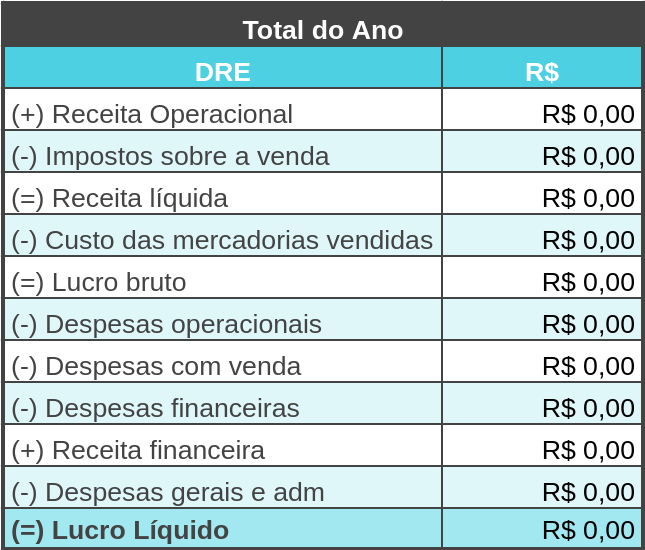

Demonstrativo do Resultado do Exercício (DRE)

O DRE (Demonstrativo do Resultado do Exercício) é um relatório contábil que apresenta o resumo das operações realizadas na empresa em determinado período. Assim, ele serve para informar se a organização teve lucro ou prejuízo.

O DRE informa o resultado líquido do exercício, comparando despesas e receitas e auxilia nas prestações de contas e no balanço patrimonial. Além disso, é muito importante nas finanças corporativas para a captação de investimentos.

Custos fixos e variáveis

Custos fixos são despesas que ao longo do tempo não variam, como aluguel, por exemplo. Já custos variáveis são despesas que variam proporcionalmente com o volume de produção e/ou atividade desenvolvidas pela empresa. Um exemplo pode ser o frete de produtos.

É importante que o profissional de finanças corporativas da empresa tenha conhecimento dos custos para conseguir realizar planejamento e orçamentos para cobrir os gastos e gerar lucros.

ROI – Retorno Sobre Investimento

ROI significa Retorno Sobre Investimento, do inglês “Return Over Investment” por ROI é um indicador usado para saber o valor do retorno sobre um investimento realizado, se positivo ou negativo.

Ele é usado para analisar investimentos que possuem uma relação direta com entradas e saídas de recursos. O cálculo do ROI é feito da seguinte maneira:

ROI = (ganho obtido – investimento inicial ) / investimento inicial

O ROI é um indicador muito importante para o gestor de finanças corporativas no momento da tomada de decisões, já que ele pode potencializar os lucros do negócio e medir a evolução.

Grau de endividamento

Grau de endividamento é um indicador utilizado pelo gestor de finanças corporativas para analisar a saúde financeira de uma empresa. Um grau de endividamento alto indica que a empresa possui muitas obrigações a pagar e um fluxo de caixa comprometido.

O cálculo do grau de endividamento é realizado da seguinte forma:

EG = (Capital de Terceiros / Ativos) x 100

• EG: significa grau de endividamento,

• Capital de terceiros: são os empréstimos, financiamentos que a empresa realizou e capital de terceiros, ou seja, são os passivos da empresa e ativos são as receitas da empresa, suas contas a receber.

O resultado do cálculo deve ser analisado junto com a capacidade de pagamento da empresa, de acordo com seu patrimônio.

Quais as 3 principais decisões em finanças corporativas?

Os gestores de uma empresa passam por muitos desafios durante a administração do negócio. Mas, um destes desafios é saber os riscos que cercam a organização para proteger o negócio e sua geração de valor.

Então, veja as 3 principais decisões tomadas pelos gestores:

1 – Decisão de Investimento

Investimento é uma aplicação que gera um retorno futuro, como troca de equipamentos para produção, por exemplo. O investimento é extremamente importante para a organização se desenvolver e expandir. Investimento é uma aplicação que gera um retorno futuro, como por exemplo, troca de equipamentos para produção.

O principal objetivo da decisão de investimento é buscar o projeto com maior benefício sem gerar muito risco para o negócio.

2 – Decisão de Financiamento

Financiamento nas finanças corporativas está ligado a investimentos. É comum algumas empresas utilizarem capital de terceiros para expandir no mercado, fazendo assim um financiamento com instituições financeiras ou abrindo capital emitindo debêntures.

Assim, para tomada da melhor decisão de financiamento, o gestor precisa avaliar onde a empresa está e onde ela quer chegar. Quando a melhor opção de financiamento e de investimento se integram, o valor da empresa é maximizado.

3 – Decisão de Curto Prazo

Decisões de curto prazo são decisões que incluem clientes, fornecedores e o quanto a empresa vai possuir em estoque, por exemplo. O intuito é fazer com que as decisões do dia a dia da empresa gerem novas oportunidades com dinheiro excedente, formando um capital de giro positivo com tomadas de decisões rápidas e assertivas.

Nesta etapa são acompanhadas as evoluções dos saldos, é feito o controle financeiro dos pagamentos entre outras atividades importantes para o bom funcionamento da empresa.

Qual é a importância das finanças corporativas?

As finanças corporativas são muito importantes para a viabilidade de projetos, interesse de fontes de crédito, estratégias para investimentos, entre outras.

As finanças corporativas vão muito além de um setor que trata apenas de contas a pagar e a receber. Através das modernidades trazidas pela informatização o processo se tornou otimizado e um diferencial para a empresa se destacar no mercado.

Vantagens de organizar as finanças corporativas

Uma empresa com as finanças corporativas organizadas ganha muita vantagem. Algumas das principais vantagens de organizar as finanças corporativas são:

Gera saúde financeira

Quando as finanças da empresa são organizadas é possível planejar o ano seguinte e os próximos que virão. Assim, se o processo se repetir, isso irá gerar saúde financeira. Ou seja, é necessário organizar as finanças hoje para conseguir planejar e executar no futuro.

Ajuda a desenvolver planejamento estratégico

O planejamento estratégico é realizado com base nos resultados dos demonstrativos financeiros da empresa. Assim, se ela não tem as finanças organizadas isso vai refletir nos resultados e consequentemente no planejamento estratégico, que será falho.

Atrai investidores

Investidores buscam investimentos rentáveis e confiáveis para não perder dinheiro. Suas análises para decisão de investimentos são feitas através das finanças, por isso empresas com as finanças corporativas organizadas possuem mais investidores interessados.

Preparação de impostos

Normalmente quando há organização nas finanças de uma empresa, elas são alinhadas por categorias, assim como seus resultados. Então na hora de realizar pagamentos de impostos fica mais fácil identificar o tipo de imposto a ser pago.

Melhores tomadas de decisão

Para tomadas de decisões um gestor precisa saber a situação financeira do negócio para analisar suas possibilidades e ser assertivo a decisão.

Invista em soluções financeiras para sua empresa

As soluções financeiras que você pode fazer para sua empresa prosperar são:

- Acompanhar o fluxo de caixa diariamente em todas as movimentações, seja de entrada ou saída

- Ter as finanças familiares separadas da empresa, jamais juntá-las, o dinheiro da empresa é da empresa

- Orçamento enxuto com todas as despesas listadas, seja fixa ou variável

- Entender que existem dois tipos de lucro, o bruto e o líquido. O lucro bruto é o valor do faturamento da empresa sem deduzir o pagamento das obrigações, como por exemplo, o imposto. Já o lucro líquido é o valor do faturamento com as obrigações deduzidas.

- Utilizar ferramentas para fazer a gestão financeira diariamente, pode ser utilizado planilhas ou softwares mais avançados

- E acompanhar os resultados financeiros todos os dias, o controle diário é imprescindível.

Quem trabalha com finanças corporativas?

Quem trabalha com finanças corporativas é o gestor financeiro. Mas, independente do ramo de atuação, todas as empresas precisam de um gestor financeiro que seja eficiente e bem preparado para entregar os melhores resultados.

Um gestor financeiro cuida do fluxo de caixa, fazendo projeções e avaliando indicadores mantendo a saúde financeira da empresa. Assim, este profissional está sempre em busca de novas estratégias baseadas nos resultados que são apresentados.

O gerente financeiro e o gerente de contabilidade têm atuações diferentes. O contador registra todas as transações da empresa, garantindo as obrigações perante a lei. Apesar de terem funções diferentes, o trabalho de um complementa o do outro. Os dados emitidos pela contabilidade da empresa são de extrema importância na tomada de decisão do gestor financeiro.

Dicas para organizar as finanças corporativas

Após conhecer as principais informações sobre finanças corporativas, listamos algumas dicas para implementação:

- Avalie se é viável financeiramente o funcionamento da empresa;

- Estruture bem o planejamento financeiro;

- Tenha planos para o controle financeiro em tempos de crise;

- Faça o monitoramento contínuo do fluxo de caixa;

- É importante contabilizar todos os gastos da sua empresa;

- Tenha disciplina.

Perguntas frequentes sobre finanças corporativas

Quais as 3 principais decisões em finanças corporativas?

As três principais decisões são investimento, financiamento e de curto prazo.

O que a área de finanças corporativas estuda?

Finanças corporativas estuda as atividades financeiras de uma empresa.

Quanto ganha finanças corporativas?

O salário de um gerente financeiro corporativo iniciante é de R$ 9.455,00 e pode chegar a R$ 20.810,00.

Quais são os fundamentos de finanças corporativas?

Os fundamentos de finanças corporativas são custo, despesa e perda.

0 comentários